Συντριπτικά ανώτερες επιδόσεις εμφανίζουν πλέον οι ελληνικές τράπεζες από τις τράπεζες της μεγαλύτερης οικονομίας της ευρωζώνης, καθώς εμφανίζουν, μεταξύ άλλων σχεδόν τριπλάσιο περιθώριο επιτοκίου και διπλάσια απόδοση κεφαλαίου, όπως προκύπτει από τα στοιχεία που έδωσε στη δημοσιότητα ο Ενιαίος Εποπτικός Μηχανισμός της ΕΚΤ (SSM).

Οι ελληνικές τράπεζες βρέθηκαν στο χείλος της καταστροφής στα χρόνια της μεγάλης οικονομικής κρίσης, αλλά σήμερα έχουν «ξεφορτωθεί» τα «κόκκινα» δάνεια, έχουν επαρκή κεφάλαια και προχώρησαν σε δραστική περικοπή του κόστους λειτουργίας, με αποτέλεσμα να παρουσιάζουν καλύτερους δείκτες αποδοτικότητας από τον μέσο όρο της ευρωζώνης, τους οποίους θα ζήλευαν οι τραπεζίτες της Γερμανίας.

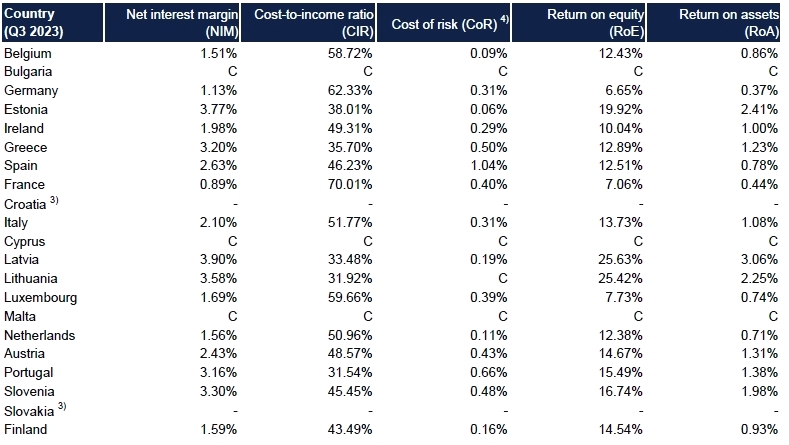

Για παράδειγμα, το καθαρό περιθώριο επιτοκίου στην Ελλάδα ήταν στο τέλος του γ' τριμήνου 3,10%, περίπου διπλάσιο από τον μέσο όρο της ευρωζώνης (1,60%). Τον δείκτη κόστους προς έσοδα, οι ελληνικές τράπεζες έχουν πετύχει να τον κατεβάσουν στο χαμηλότερο ποσοστό της ευρωζώνης, μόλις 32,92%, μετά τη δραματική συρρίκνωση δικτύων με μείωση προσωπικού και την υιοθέτηση της ψηφιακής εξυπηρέτησης.

Ακόμη και στον δείκτη κόστους κινδύνου, που αποτυπώνει τις προβλέψεις για επισφαλή δάνεια ως ποσοστό του συνολικού χαρτοφυλακίου δανείων, οι ελληνικές τράπεζες έχουν διανύσει τεράστια απόσταση από τις εποχές όπου οι προβλέψεις ήταν τεράστιες και τις βύθιζαν σε ζημιές. Πλέον, ο δείκτης έχει πέσει στο 0,41%, δηλαδή λίγο καλύτερα από τον μέσο όρο της ευρωζώνης (0,46%).

Στον δείκτη απόδοσης κεφαλαίων, οι ελληνικές τράπεζες βρέθηκαν στο 13,86%, αρκετά πάνω από τον μέσο όρο της ευρωζώνης (10,22%), όπως και στον δείκτη απόδοσης ενεργητικού (1,44% έναντι 0,70%).

Εντύπωση προκαλεί το γεγονός ότι οι ελληνικές τράπεζες φαίνεται να βρίσκονται σε πολύ καλύτερη... φόρμα από τις γερμανικές. Οι γερμανικές πασχίζουν να βγάλουν κέρδος από τη διαφορά στα επιτόκια, που διαμορφώθηκε μόλις σε 1,13%, έναντι 3,10% για τις ελληνικές, όπως προαναφέρθηκε. Επιπλέον, έχουν δομές πολύ υψηλού κόστους, με τον δείκτη δαπανών προς έσοδα να φθάνει στο 62,33%.

Ακόμη και στον δείκτη κόστους ρίσκου, οι γερμανικές τράπεζες δεν είναι πολύ καλύτερες από τις ελληνικές, με 0,31% έναντι 0,41%. Στους δείκτες κερδοφορίας, μάλιστα, οι διαφορές είναι χαοτικές: Ο δείκτης απόδοσης κεφαλαίου στη Γερμανία είναι μόλις 6,65%, σε μεγάλη απόσταση από το ελληνικό 13,86%, ενώ ο δείκτης απόδοσης ενεργητικού είναι μόλις 0,37% (1,44% στην Ελλάδα).

Οι δείκτες αποδοτικότητας στην ευρωζώνη

Ο παράγοντας του ανταγωνισμού

Ωστόσο, αν και αυτά τα νέα είναι πολύ καλά για τις ελληνικές τράπεζες και τους μετόχους τους, δεν σημαίνει ότι έχουν εξίσου θετική φόρτιση για τους δανειολήπτες, τους καταθέτες και τους συναλλασσόμενους στην Ελλάδα.

Σε μεγάλο βαθμό, οι εξαιρετικές επιδόσεις των ελληνικών τραπεζών οφείλονται στη δομή του εγχώριου τραπεζικού συστήματος, όπως διαμορφώθηκε στα χρόνια της κρίσης, η οποία περιορίζει ασφυκτικά τον ανταγωνισμό, καθώς οι τέσσερις συστημικές τράπεζες ελέγχουν το 95% της αγοράς και μπορούν να διαμορφώνουν την τιμολογιακή τους πολιτική στα δάνεια και τις προμήθειες χωρίς να ανησυχούν για πιέσεις από τον ανταγωνισμό.

Αντίθετα, η γερμανική αγορά χαρακτηρίζεται από πολύ έντονο ανταγωνισμό, καθώς υπάρχει υπερπροσφορά χρηματοπιστωτικών υπηρεσιών, που οδηγεί σε χαμηλά περιθώρια κέρδους.

Ο τραπεζικός τομέας στη Γερμανία περιλαμβάνει τρεις βασικούς πυλώνες: ιδιωτικές εμπορικές τράπεζες, δημόσιες τράπεζες (συμπεριλαμβανομένων ταμιευτηρίων - Sparkassen και περιφερειακών κρατικών τραπεζών - Landesbanken), καθώς και συνεταιριστικές τράπεζες. Αυτή η δομή ενισχύει τον ανταγωνισμό και το αποτέλεσμα είναι να βλέπουμε σήμερα περιθώρια επιτοκίου στη Γερμανία στο ένα τρίτο των αντίστοιχων ελληνικών.

Επιπλέον, στη Γερμανία έχει προχωρήσει πολύ ταχύτερα ο ψηφιακός μετασχηματισμός, περιλαμβανομένης της εισόδου στην αγορά εταιρειών FinTech, που εισήγαγαν νέα ανταγωνιστική δυναμική. Το ρυθμιστικό περιβάλλον έχει προσαρμοστεί σε αυτή την αλλαγή, με πρωτοβουλίες όπως ο νόμος για τη χρηματοδότηση του μέλλοντος που στοχεύει στον εκσυγχρονισμό του χρηματοπιστωτικού τομέα και στην ενθάρρυνση της καινοτομίας.

Φαίνεται, λοιπόν, ότι οι ελληνικές τράπεζες μπορεί να κάνουν επίδειξη ισχύος και αποδοτικότητας στις γερμανικές, όμως οι συνθήκες ανταγωνισμού που επικρατούν στο γερμανικό τραπεζικό σύστημα είναι πολύ καλύτερες για τους δανειολήπτες, τους καταθέτες και τους συναλλασσόμενους, όπως φαίνεται και από το γεγονός ότι μόνο στην Ελλάδα από όλη την ευρωζώνη η κυβέρνηση αναγκάζεται να ρυθμίζει δια νόμου τις τραπεζικές προμήθειες...