Πλησιάζει η ώρα των αποφάσεων για τις δύο μεγάλες τραπεζικές ιδιωτικοποιήσεις που παραμένουν σε εκκρεμότητα, της Εθνικής και της Τράπεζας Πειραιώς, με το νέο κυβερνητικό σχήμα υπό τον Κ. Μητσοτάκη να φέρεται αποφασισμένο να τις προωθήσει γρήγορα, παρότι υπάρχουν τυπικά περιθώρια έως το 2025, ώστε να αξιοποιήσει τη θετική συγκυρία που δημιουργεί η επικείμενη ανάκτηση της επενδυτικής βαθμίδας.

Το κρίσιμο χρονικό όριο, πέραν του οποίου θα αρχίσει να μετρά αντίστροφα ο χρόνος για τις δύο ιδιωτικοποιήσεις, είναι η 9η Σεπτεμβρίου, που είναι προγραμματισμένη η αξιολόγηση της ελληνικής οικονομίας από την DBRS. Ο οίκος εκτιμάται ότι, εκτός απροόπτου, θα είναι ο πρώτος από τους πιστοποιημένους από την ΕΚΤ που θα αποδώσει και πάλι στην Ελλάδα την επενδυτική βαθμίδα, κάτι που θα επιτρέψει σε σοβαρά, διεθνή επενδυτικά κεφάλαια να βάλουν και πάλι τη χώρα στα «ραντάρ» τους.

Ο νέος «υπερυπουργός» Οικονομίας και Οικονομικών, Κωστής Χατζηδάκης, αναμένεται το αμέσως επόμενο διάστημα να αρχίσει τις συζητήσεις με τη διοίκηση του Ταμείου Χρηματοπιστωτικής Σταθερότητας για να αποφασισθεί ο χρόνος διάθεσης των μεγάλων πακέτων μετοχών της Εθνικής και της Πειραιώς που έχουν μείνει στο ΤΧΣ. Μένει να αποφασισθεί η μέθοδος που θα ακολουθηθεί και ο χρόνος διάθεσης των μετοχών, αφού ήδη έχει αναθεωρηθεί ο νόμος για το ΤΧΣ, το περασμένο καλοκαίρι, ενώ στα τέλη του 2022 το Ταμείο καθόρισε και την επικαιροποιημένη στρατηγική του για την αποεπένδυση.

Όπως σημείωνε και η Κομισιόν στην τελευταία έκθεση εποπτείας, «σύμφωνα με την επικαιροποιημένη στρατηγική αποεπένδυσης,

το Ταμείο διαθέτει πλήρη ευελιξία στις επιλογές του». Το μεγάλο ερώτημα που πρέπει να απαντηθεί είναι αν θα γίνουν συναλλαγές μέσω του χρηματιστηρίου για τη διάθεση μετοχών στο ευρύτερο κοινό, ή αν θα επιδιωχθούν ιδιωτικές συναλλαγές με στρατηγικούς επενδυτές που θα γίνουν ουσιαστικά οι ελέγχοντες μέτοχοι των δύο τραπεζών, δεδομένου ότι πρόκειται για διάθεση μεγάλων πακέτων μετοχών (40,3% στην Εθνική και 27% στην Πειραιώς).

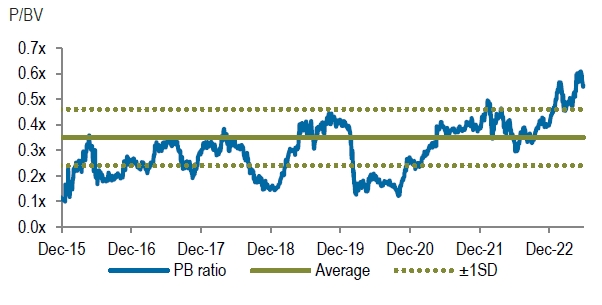

Όσον αφορά τις αποτιμήσεις των μετοχών, η μεγάλη άνοδος που έχει σημειωθεί ιδιαίτερα φέτος επιτρέπει βάσιμη αισιοδοξία ότι τα deal δεν θα γίνουν σε «χτυπημένες» τιμές. Όπως φαίνεται στο γράφημα από σημερινή έκθεση της JP Morgan, η σχέση τιμής προς λογιστική αξία των ελληνικών τραπεζικών μετοχών, ενώ είχε υποχωρήσει στις 0,1 φορές στα τέλη του 2015, είναι σήμερα στις 0,6 φορές.

Σχέση τιμής/λογιστικής αξίας ελληνικών τραπεζικών μετοχών

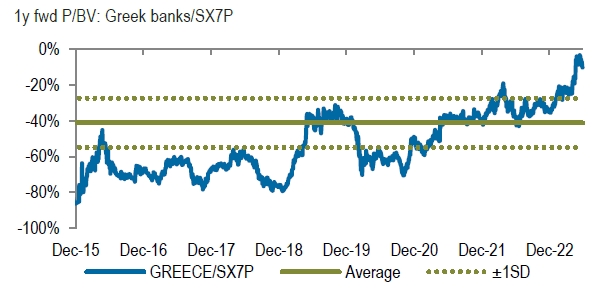

Έτσι, η έκπτωση που υπήρχε σε σχέση με τις τραπεζικές μετοχές του ευρωπαϊκού δείκτη Stoxx 600 έχει σχεδόν εξαλειφθεί, όπως φαίνεται στο γράφημα από την ίδια έκθεση, ενώ το 2015 ξεπερνούσε το 80%.

Έκπτωση ελληνικών τραπεζικών μετοχών έναντι των τραπεζικών τίτλων του Stoxx 600

Σύμφωνα με πληροφορίες, η κυβέρνηση θέλει να ανοίξει από μηδενική βάση τη διαδικασία πώλησης των μετοχών της Εθνικής και της Πειραιώς, δηλαδή χωρίς να λαμβάνει υπόψη τις προσφορές που είχαν κατατεθεί πέρυσι από το κρατικό fund της Σαουδικής Αραβίας και την ιταλική ION, αντίστοιχα για τις δύο τράπεζες. Θα πρέπει, σε κάθε περίπτωση, να επιλεγεί μία από τις διαθέσιμες διαδικασίες που έχει το ΤΧΣ για διάθεση μετοχών. Ειδικότερα,

Α. Συναλλαγή μέσω Κεφαλαιαγοράς: οι μετοχές πωλούνται απευθείας στην ανοιχτή αγορά μετοχών μέσω διαδικασίας που στοχεύει σε ευρεία διανομή σε κατά κύριο λόγο θεσμικούς επενδυτές, με την τιμή να καθορίζεται συνήθως μέσω: (i) μιας διαδικασίας bookbuilding που ενσωματώνει κάποιο βαθμό ανταγωνιστικής υποβολής προσφορών, ή (ii) μέσω του συνήθους μηχανισμού διαπραγμάτευσης στο χρηματιστήριο.

Accelerated Bookbuilding (ABB)

Στο πλαίσιο αυτού του τύπου συναλλαγής, το ΤΧΣ θα διαθέσει τις μετοχές του σε μια Τράπεζα μέσω μιας διαδικασίας ΑΒΒ στην οποία έχουν συνήθως πρόσβαση θεσμικοί επενδυτές. Η συναλλαγή θα συνίσταται σε μια εφάπαξ διάθεση σημαντικού όγκου μετοχών σε μια συγκεκριμένη ημέρα και σε τιμή που θα καθοριστεί μέσω μιας διαδικασίας κατάρτισης βιβλίου προσφορών (book building) που θα ανοίξει μετά το κλείσιμο της αγοράς και θα ολοκληρωθεί πριν από την έναρξη της επόμενης ημέρας διαπραγμάτευσης.

Αυτός ο τύπος συναλλαγής συνήθως ευνοεί επενδυτές που μπορούν να ανταποκριθούν με τον πιο ευέλικτο τρόπο κατά την σύντομη διάρκεια της συναλλαγής. Αποτελεί μια ευρέως χρησιμοποιούμενη μέθοδο για τη διάθεση στις αγορές σημαντικού αριθμού μετοχών λόγω της ταχύτητάς της, αλλά η επιτυχία προϋποθέτει την ύπαρξη αγοράς με επαρκές βάθος και ρευστότητα.

Fully Marketed Offering (FMO)

Αυτός ο τύπος συναλλαγής αναφέρεται στην προσφορά τίτλων στην αγορά από το Ταμείο και τον σύμβουλο διάθεσης για μια περίοδο ημερών ή εβδομάδων σε ένα ευρύ φάσμα επενδυτών. Η διαδικασία εκτέλεσης απαιτεί εκτεταμένη προετοιμασία με τη μορφή της απαραίτητης τεκμηρίωσης (ενημερωτικό δελτίο), υλικού μάρκετινγκ και σχεδίου δέσμευσης επενδυτών. Μπορούν να συμμετέχουν τόσο θεσμικοί όσο και μικροεπενδυτές. Υπάρχει επίσης χρόνος για τον εντοπισμό «επενδυτών αναφοράς» που ενδιαφέρονται να εξασφαλίσουν ένα σημαντικό μερίδιο.

Η τιμολόγηση θα καθοριστεί μέσω μιας διαδικασίας κατάρτισης βιβλίου προσφορών. Ένα επιτυχημένο FMO θα μπορούσε να οδηγήσει σε σημαντική διασπορά των μετοχών (διεύρυνση της μετοχικής βάσης) της Τράπεζας και θεωρητικά μπορεί να εξυπηρετήσει τη διάθεση μεγαλύτερου μεριδίου σε μία μόνο συναλλαγή. Από την άλλη πλευρά, η παρατεταμένη περίοδος Υλοποίησης αυξάνει δυνητικά τον κίνδυνο σχετικά με την τιμή διάθεσης.

Trading Plan/dribble out

Στο πλαίσιο αυτού του είδους συναλλαγής, το ΤΧΣ θα ορίσει μια τράπεζα/διαμεσολαβητή για τη διάθεση μετοχών μιας τράπεζας στην αγορά σε τιμές μικρές ημερήσιες ποσότητες σε τιμή που βρίσκεται κοντά στην ισχύουσα χρηματιστηριακή τιμή, και συνήθως για μία παρατεταμένη περίοδο (εβδομάδες, μήνες) και ο πωλητής έχει την επιλογή να ορίσει μια ελάχιστη τιμή κάτω από την οποία δεν θα πωλούνται μετοχές.

Η διαδικασία εκτέλεσης απαιτεί ένα σχετικά περιορισμένο χρονοδιάγραμμα προετοιμασίας (δεν απαιτείται ενημερωτικό δελτίο), αλλά η υλοποίηση μπορεί να έχει παρατεταμένο χρονοδιάγραμμα (δυνητικά αρκετούς μήνες) ανάλογα με το μέγεθος της συναλλαγής. Το ΤΧΣ θα έχει την ευκαιρία να προσαρμόσει τις παραμέτρους της συναλλαγής ή να διακόψει το πρόγραμμα κατά τη διάρκεια της περιόδου εκτέλεσης. Όλοι οι επενδυτές (συμπεριλαμβανομένων των μικροεπενδυτών·) που διαπραγματεύονται ενεργά τη μετοχή μπορούν να συμμετάσχουν, αλλά το ΤΧΣ δεν θα έχει κανέναν έλεγχο στην κατανομή των μετοχών.

Β. Ιδιωτική συναλλαγή: μεγάλο πακέτο μετοχών (μερίδιο 5% ή μεγαλύτερο ή το πλήρες μερίδιο εάν το ΤΧΣ κατέχει λιγότερο από 5%) πωλείται μέσω ιδιωτικής τοποθέτησης ή δημόσιας εξαγοράς σε επενδυτή (επενδυτές) που επιδιώκει (επιδιώκουν) να αποκτήσει (αποκτήσουν) σημαντικό μερίδιο στην Τράπεζα. Δύο προσεγγίσεις στην περίπτωση ιδιωτικών συναλλαγών που μπορεί να εφαρμόσει το Ταμείο και οι οποίες περιλαμβάνουν μια διαγωνιστική φάση (ανοικτή στην συμμετοχή όλων των «καλή τη πίστει» επενδυτών) είτε στην αρχή είτε στο τέλος της συναλλαγής.

Εάν επιτευχθεί συμφωνία για την τιμή και τους άλλους όρους για μια ιδιωτική πώληση, το Ταμείο θα υπογράψει νομικά δεσμευτικά έγγραφα με τον επενδυτή, εφόσον η τιμή είναι εύλογη (όπως αποδεικνύεται από τις δύο σχετικές ανεξάρτητες γνωμοδοτήσεις που θα ζητηθούν για αυτό τον σκοπό).