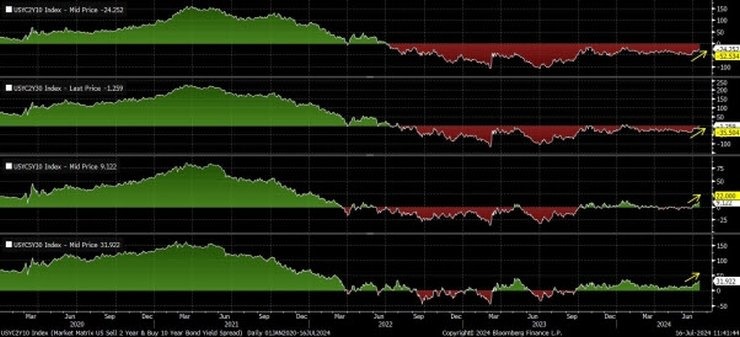

Η καμπύλη των ομολόγων του (αμερικανικού) Δημοσίου έχει αρχίσει να αυξάνεται τελευταία, καθώς οι αγορές είναι όλο και πιο σίγουρες για μια μείωση των επιτοκίων από την Fed τον Σεπτέμβριο, ενώ ανησυχίες για τη δημοσιονομική υπερβολή συνεχίζουν να υφίστανται.

Μια από τις απόψεις που έχω αναφέρει αρκετές φορές φέτος, είναι ότι η καμπύλη των ομολόγων θα πρέπει, με τον καιρό, να αυξάνεται, λόγω της μείωσης των επιτοκίων από την Fed, ενώ ο πληθωρισμός παραμένει πάνω από τον στόχο και οι ανησυχίες για τη δημοσιονομική υπερβολή παραμένουν, καθώς τα ελλείμματα της κυβέρνησης συνεχίζουν να αυξάνονται.

Με απλά λόγια, η νομισματική πολιτική των μέσων της δεκαετίας του 2020 είναι μια πολιτική όπου ο στόχος του πληθωρισμού 2% δεν είναι πλέον σαφής στόχος, αλλά το κατώτατο όριο μιας κλίμακας που πιθανότατα φτάνει έως το 3%. Οποιοδήποτε επίπεδο πληθωρισμού εντός αυτής της κλίμακας θεωρείται από τους πολιτικούς που θέλουν να μειώσουν τα επιτόκια ως "στόχος".

Αν και αυτή η άποψη έχει πάρει χρόνο να επαληθευτεί, η καμπύλη των ομολόγων έχει αρχίσει να αυξάνεται σημαντικά τον τελευταίο μήνα, με το πιο πρόσφατο ορόσημο να είναι η αντεστραμμένη σχέση των επιτοκίων 2 και 30 ετών να επανέρχεται για πρώτη φορά από το 2022.

Δεν είναι μόνο η νομισματική πολιτική που οδήγησε σε αυτή την κίνηση, παρόλο που η απροσδόκητα χαμηλή ένδειξη του Δείκτη Τιμών Καταναλωτή (CPI) και τα σημάδια αδυναμίας στην αγορά εργασίας ενισχύουν την πιθανότητα για μείωση των επιτοκίων τον Σεπτέμβριο.

Η καμπύλη των USD OIS τώρα υποδηλώνει πάνω από 100% πιθανότητα για αυτή την κίνηση για πρώτη φορά από τον Απρίλιο. Είναι σπάνιο για την FOMC να μην ανταποκριθεί στις προσδοκίες της αγοράς, ιδιαίτερα όταν πρόσφατοι ομιλητές, συμπεριλαμβανομένου του προέδρου Πάουελ, δεν έχουν απομακρυνθεί από αυτή την κατεύθυνση.

Αν και ο Δείκτης Τιμών Καταναλωτή μπορεί να ήταν η αιτία για την πρόσφατη αύξηση, η κίνηση έχει επίσης υποβοηθηθεί από τις αυξημένες προσδοκίες ότι ο Ντόναλντ Τραμπ θα επανέλθει στον Λευκό Οίκο και θα φέρει μαζί του μια νέα σειρά φορολογικών μειώσεων και αύξησης των κυβερνητικών δαπανών, κυρίως για την άμυνα.

Τέτοιες μεγάλες δημοσιονομικές δαπάνες, παρόλο που είναι αντίθετες με τις παραδοσιακές αρχές του GOP, πιθανώς προκαλούν αυξημένη ανησυχία, ιδιαίτερα στο μακροπρόθεσμο κομμάτι της καμπύλης, όπου η τελευταία δημοπρασία 30ετών ομολόγων δεν ήταν επιτυχής.

Παρ' όλα αυτά, είναι πολύ νωρίς για να θεωρήσουμε ότι αυτή η πολιτική έχει ήδη εφαρμοστεί. Υπάρχουν ακόμα σχεδόν 4 μήνες μέχρι τις εκλογές και πολλά μπορούν να αλλάξουν.

Από την άποψη της αγοράς, η προοπτική είναι σχετικά ξεκάθαρη – μια μείωση των επιτοκίων από την Fed έρχεται τον Σεπτέμβριο και πιθανώς τον Δεκέμβριο επίσης. Ανεξάρτητα από το ποιος θα ελέγχει τον Λευκό Οίκο και το Κογκρέσο μετά τον Νοέμβριο, οι κυβερνητικές δαπάνες φαίνεται να αυξάνονται, διευρύνοντας περαιτέρω το έλλειμμα.

Όπως είχα αναφέρει από τον Μάρτιο, αυτό θα μας οδηγήσει σε ένα νέο καθεστώς νομισματικής πολιτικής, όπου τα επιτόκια θα επανέλθουν σε πιο ουδέτερο επίπεδο, ενώ η διαδικασία μείωσης του ισολογισμού θα επιβραδυνθεί, αφήνοντας τις κατοχές των περιουσιακών στοιχείων των κεντρικών τραπεζών πολύ υψηλότερες από τα προ-κορονοϊού και προ-χρηματοοικονομική κρίση επίπεδα.

Υπάρχουν κάποιες συνέπειες από τα παραπάνω:

- Η καμπύλη θα συνεχίσει να αυξάνεται, εφόσον οι προσδοκίες για τον πληθωρισμό παραμένουν σταθερές.

- Η κεντρική τράπεζα θα παραμείνει σε θέση να παρέχει μεγαλύτερη πολιτική στήριξη εάν χρειαστεί.

- Η πορεία για τις μετοχές πιθανώς θα συνεχίσει να είναι ανοδική, με τις πτώσεις να παραμένουν ρηχές.

- Ένα ποσοστό του κυβερνητικού χρέους θα παραμείνει ουσιαστικά μονιμοποιημένο λόγω της αυξημένης κατοχής ομολόγων από τις κεντρικές τράπεζες.

- Η διασπορά της μεταβλητότητας στις αγορές θα μειωθεί, με την προστασία από την κεντρική τράπεζα να μονώνει τις αγορές από εξωτερικούς κλυδωνισμούς.